O Que São Juros e Como a Selic Se Relaciona Com a Inflação?

- accampostdr

- 24 de dez. de 2024

- 4 min de leitura

O Que São Juros?

Juros são, basicamente, o custo do dinheiro. Quando você faz um empréstimo, por exemplo, ou aplica o seu dinheiro em algum investimento, você está negociando um valor adicional ao valor inicial — esse valor é o juros.

Empréstimos e Financiamentos: Quando você toma dinheiro emprestado, é cobrado um valor adicional, que é o juros. Esse é o custo de pegar dinheiro emprestado, que varia dependendo das condições econômicas e da taxa de juros estabelecida pelo mercado.

Investimentos: Quando você investe seu dinheiro, o banco ou a instituição financeira te paga um valor extra como recompensa por permitir que eles usem seu capital por um tempo.

O Papel da Selic e Sua Relação com a Inflação

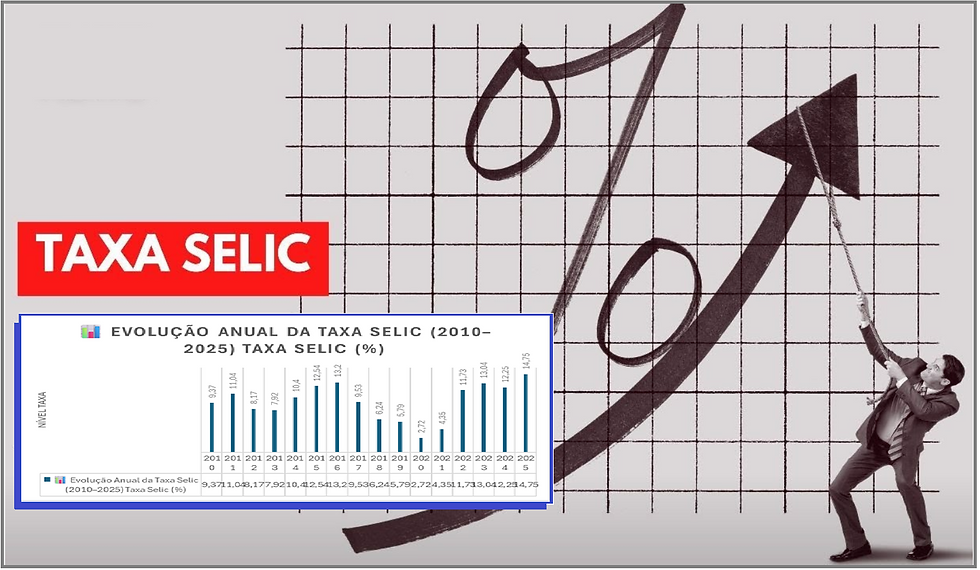

A Selic, ou Taxa Básica de Juros, é a principal ferramenta utilizada pelo Banco Central para controlar a inflação e garantir a estabilidade econômica do país. Sua sigla vem de "Sistema Especial de Liquidação e de Custódia", que é a estrutura utilizada pelo governo para movimentar títulos públicos.

Como a Selic Controla a Inflação?

A inflação ocorre quando há muito dinheiro circulando na economia, o que faz os preços subirem. Para combater essa situação, o Banco Central pode aumentar a Selic, o que torna o crédito mais caro e diminui a quantidade de dinheiro em circulação.

Quando a Selic sobe: O custo dos empréstimos aumenta, o que reduz a demanda por bens e serviços. As pessoas tendem a consumir menos e poupar mais, o que ajuda a controlar a inflação.

Quando a Selic cai: O crédito fica mais barato, estimulando o consumo e, muitas vezes, levando a uma maior pressão sobre os preços, o que pode aumentar a inflação.

A Selic e Suas Expectativas

A Selic também influencia a expectativa dos investidores. Quando a taxa sobe, os investidores esperam uma rentabilidade maior em títulos públicos e investimentos de renda fixa, o que pode atrair mais capital para o mercado. Por outro lado, quando a Selic cai, pode haver uma busca maior por investimentos mais arriscados, como ações, buscando rendimentos maiores.

Como os Juros Altos Impactam Suas Finanças?

O Brasil vive em um cenário de juros altos. Isso tem um impacto direto no seu dia a dia, especialmente no que diz respeito ao custo do crédito, investimentos e até mesmo no poder de compra.

Empréstimos e Financiamentos: Com os juros mais altos, fica mais caro contratar um empréstimo, financiamentos ou até mesmo parcelar compras. As parcelas dos empréstimos podem consumir uma parte significativa do seu orçamento, afetando sua capacidade de consumo.

Investimentos: Por outro lado, os juros altos podem ser vantajosos para quem possui dinheiro investido, principalmente em renda fixa, como Tesouro Direto, CDBs e LCIs/LCAs, que oferecem retornos mais altos quando a Selic está elevada.

Mesmo com juros altos, é possível tirar proveito desse cenário. Aqui estão algumas estratégias para proteger e até multiplicar seu dinheiro:

Aproveite para Investir em Renda Fixa: Com a Selic elevada, os investimentos em Tesouro Direto, CDBs e LCIs/LCAs podem gerar retornos atrativos, especialmente quando atrelados à inflação ou à própria Selic.

Evite Dívidas Caras: O aumento nos juros torna mais caro o uso de crédito rotativo, cheque especial e cartões de crédito. Evite contrair dívidas, pois elas se tornarão mais difíceis de quitar.

Diversifique Seus Investimentos: Não coloque todo o seu dinheiro em um único tipo de investimento. Explore opções de médio e longo prazo, incluindo investimentos no exterior, ações e fundos imobiliários.

Por Que os Juros Estão Altos no Brasil?

Os juros altos no Brasil não são uma coincidência. Existem várias razões que contribuem para esse cenário:

Endividamento Público: O Brasil tem um elevado nível de endividamento, o que leva a uma taxa de juros mais alta para atrair investidores.

Incertezas Econômicas: Incertezas políticas e fiscais, como mudanças no sistema tributário e no orçamento federal, geram instabilidade, o que também impacta as expectativas em relação à inflação.

Expectativas de Inflação: Se as expectativas de inflação aumentam, o Banco Central pode elevar a Selic para tentar controlar esses preços futuros.

Como o Brasileiro Entende as Finanças?

Apesar do crescente interesse em finanças, muitos brasileiros ainda enfrentam dificuldades para controlar suas finanças. Segundo pesquisas recentes, 70% da população brasileira está endividada, e mais de 45% não controlam seus orçamentos. Isso é um reflexo da falta de educação financeira no país e da complexidade do sistema bancário.

46% dos brasileiros não controlam seus orçamentos.

67% enfrentam dificuldades em poupar.

80% não sabem controlar as próprias despesas.

Conclusão: Como Você Pode Proteger Seu Dinheiro?

A Selic e os juros altos podem ser um desafio, mas também oferecem oportunidades para quem sabe como lidar com eles. O segredo está em entender o funcionamento da economia e tomar decisões financeiras inteligentes, como investir em produtos de renda fixa e evitar endividamento excessivo. Além disso, a educação financeira é fundamental para tomar boas decisões e proteger o seu futuro financeiro.

Principais Pontos Abordados:

Juros são o custo do dinheiro, cobrados por bancos em empréstimos e pagos a investidores em aplicações financeiras.

A Selic é a principal ferramenta do Banco Central para controlar a inflação, aumentando ou diminuindo o custo do dinheiro.

Juros altos podem prejudicar as finanças pessoais, mas também oferecem boas oportunidades de investimento.

Evitar endividamento e diversificar investimentos são estratégias importantes para proteger seu dinheiro em um cenário de juros elevados.

Se você quer aprender mais sobre como a economia afeta sua vida financeira, continue acompanhando nosso blog. E lembre-se: o conhecimento financeiro é a chave para tomar decisões mais inteligentes e proteger seu patrimônio.

Comentários